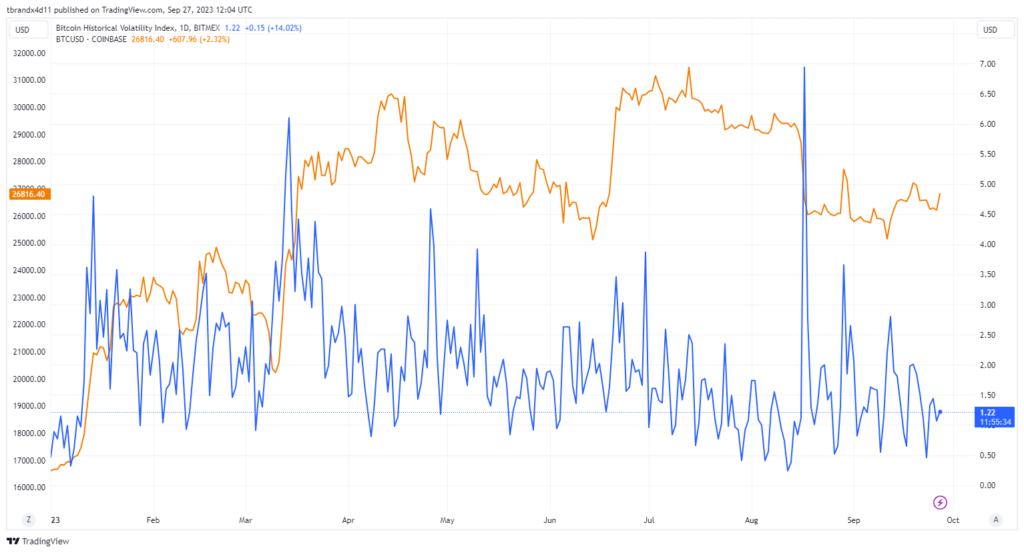

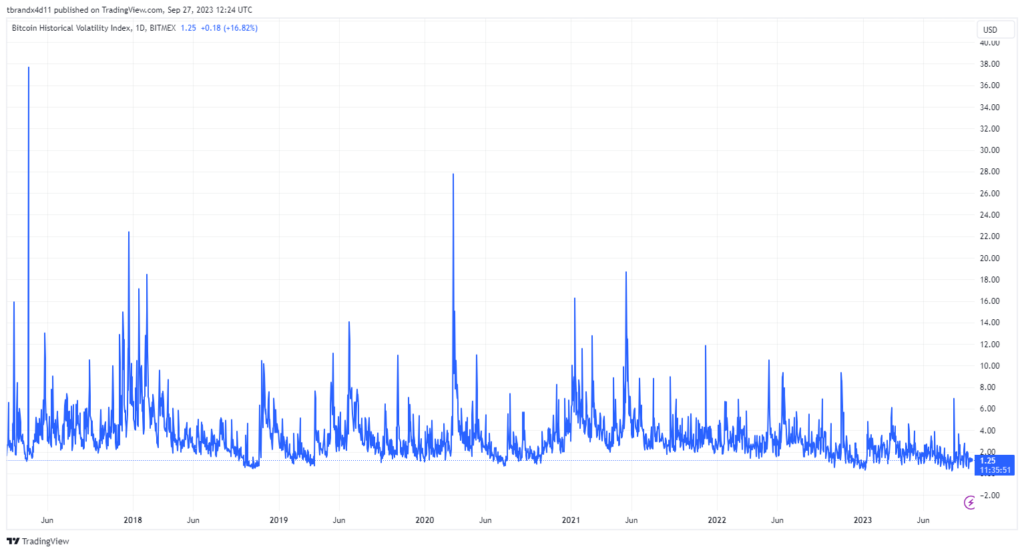

Bitcoinin volatiliteetti on ollut kuluneen vuoden aikana muutamista piikeistä huolimatta laskusuunnassa ja on tällä hetkellä samalla tasoilla kuin pääosin negatiivisten uutisten ja tapahtumien täyttämän viime vuoden. Bitcoin ei ole enää kolmen kuukauden pohjissa ja hinta on noussut kuukauden kuluessa lähes +5 %. Bitcoinin historia on täynnä volatiliteetin kasautumista ja vipuvaikutuksena tunnettua ilmiötä, jonka mukaan volatiliteetti tyypillisesti reagoi voimakkaammin laskeviin kuin nouseviin hintoihin.

Kuluvan vuoden aikana on nähty kolme merkittävää hinta-askellusta ylöspäin (tammi-, maalis- ja kesäkuussa), joista kesäkuun nousut on pitälti selitettävissä makroympäristön sijaan kryptomarkkinaspesifin sentimentin vahvistumisella (muun muassa BlackRockin ETF-hakemus ja XRP-oikeustapaus Yhdysvalloista). Volatiliteetti on myös noussut näissä yhteyksissä, mutta katso alla olevassa kuvasta ilmenevää elokuun volatiliteettipiikkiä ja sitä vastaavaa hintaliikettä alaspäin.

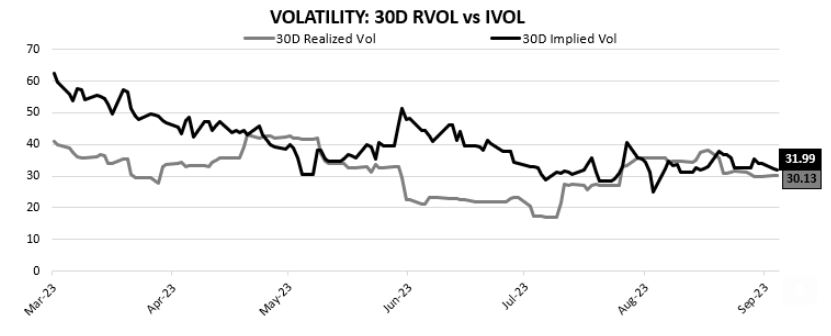

Bitcoinin hinta pyörii nyt suhtkoht paikoillaan noin 26–27k USD -ikkunassa (vrt. ostotaso 25,7k USD vs. myyntitaso 27,3k USD) ja volatiliteetti näyttää hetkellisesti rauhoittuneen. Tällä hetkellä bitcoinin ja laajemmin kryptovarojen liike on vahvasti kytköksissä kryptomarkkinoiden tapahtumiin. 30 päivän realisoitunut volatiliteetti on 25,19 ja 90 päivän 26,78.

Markkinat näyttävät siis viestittävän, että epävarmuuden taso olisi nyt kovinkin matala. Tämä ilmenee myös siitä, että bitcoinin korrelaatio SPX:n, dollarin ja kullan suhteen on nolla tai lievästi negatiivinen. Bitcoinin hinta on näkemyksemme mukaan lyhyellä aikavälillä voimakkaasti kytköksissä erityisesti ETF-uutisointiin. Hintaliike on ollut kuluvan vuorokauden aikana lievästi nousuvireinen, mutta tämänkertainen nousu ei välttämättä jatku kovin pitkään.

Mitä seuraavaksi?

Bitcoinin lohkotuen puoliintuminen on edessä ensi vuonna ja kryptomarkkinoita hallitsevat nyt suurelta osin markkinaspesifit tekijät, kuten Yhdysvaltain spot bitcoin ETF -kisailu ja Binancen ympärillä vallitseva epävarmuus. Lohkotuen puoliintumisen vaikutuksista voidaan väitellä, mutta historiallisesti siihen on yleensä liittynyt ylävireistä sentimenttivetoista kaupankäyntiä.

Yksi keino varautua epävarmaan tulevaan on harkita keskiarvo- eli DCA-strategiaa. Tiivistetysti ajatus on se, että sijoittaja hankkii bitcoinia pitkäjänteisesti (stack the sats).1 Yksinkertaisimmillaan tämä tarkoittaa esimerkiksi bitcoinin ostamista muutamalla kympillä kuukaudessa vuoden ajan tai sadalla eurolla viikoittain.2 Tämäkään ei tietenkään takaa sitä, että DCA-sijoittaja voittaisi sellaisen satunnaisen spekulantin, joka onnistui hankkimaan bitcoinia DCA-sijoittajaa vastaavan määrän kurssipohjista. DCA on käytännössä siis vain yksinkertainen riskienhallintakeino.

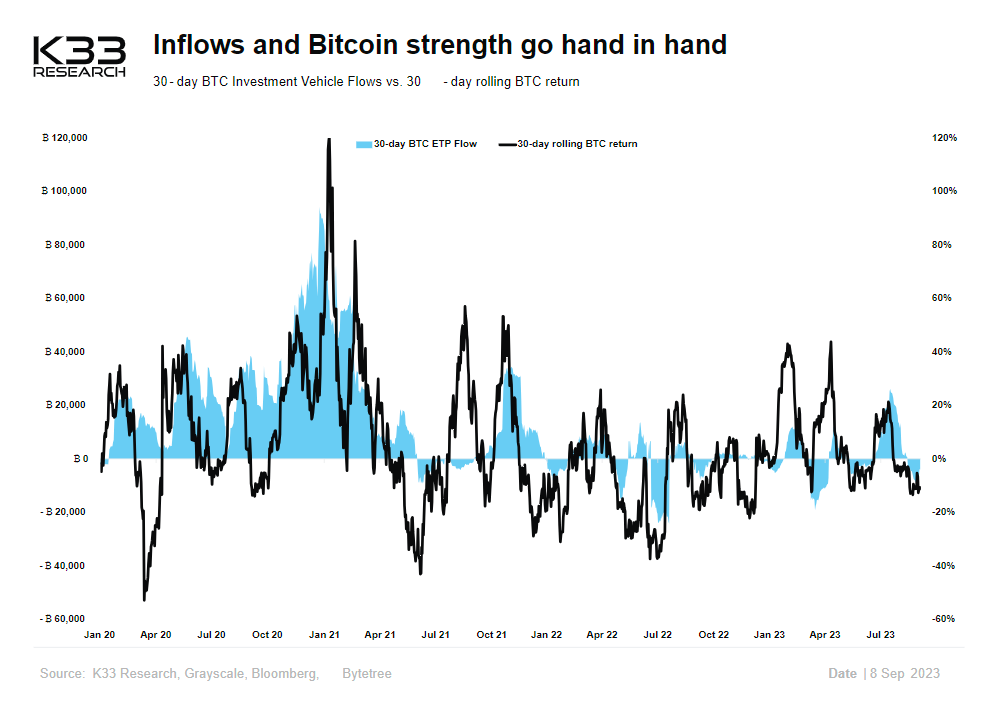

Loppuvuosi voi olla hyvin tapahtumarikas… tai sitten ei. Bitcoinin hinta voi romahtaa tai nousta nykyistä huomattavasti korkeammalle, mutta lyhyen aikavälin hintaliikkeiden ennustaminen ei ole minusta kovin mielekästä. Näkemyksemme on, että markkinat aliarvioivat spot bitcoin ETF:än vaikutukset. Pidämme todennäköisenä, että spot bitcoin ETF tulee Yhdysvalloissa hyväksytyksi ensi vuoden alkupuolella (~70 %) tai viimeistään loppuvuodesta (~90 %). Yhdysvaltalaisten varainhoitajien uusien spot bitcoin ETF -hakemusten ja Grayscalen syyskuisen voiton jälkeenkin Yhdysvaltain pörssi- ja arvopaperikomissiolla on edelleen monia mahdollisuuksia jarruttaa päätöksiään, mutta ei loputtomasti.3 Spot bitcoin ETF tarjoaa bitcoinista kiinnostuneille lukuisia hyötyjä, joille SEC ei mielestämme anna riittävästi painoarvoa. ETF-hakemuksia jättäneet varainhoitajatkaan eivät ole onneksi jääneet kuluneiden vuosien aikana toimettomiksi, vaan jatkaneet argumenttiensa vahvistamista aina näihin päiviin asti.4

Näissä olosuhteissa DCA voi olla järkevä lähestymistapa sellaiselle bitcoinista kiinnostuneelle sijoittajalle, joka haluaa hallita riskejään ja kerryttää salkkuunsa kuitenkin pienemmän tai suuremman määrän bitcoinia. DCA-sijoittaja voi aina päättää nopeuttaa ja/tai suurentaa hankintojaan, jos markkinatilanne muuttuu omiin odotuksiin nähden huomattavasti valoisammaksi – ja jos tilanne kuitenkin vastoin omia odotuksia synkkenee, DCA-lähestymistapa voi pehmentää herra Markkinan ikäviä lyhytaikaisia iskuja.

Yleensä matala volatiliteetti ennakoi korkeaa volatiliteettia, ja korkea volatiliteetti puolestaan matalaa volatiliteettia. Mitä korkeampi volatiliteetti, sitä enemmän fiat-määräinen hinta heiluu. Volatiliteetin supistumista (ja matalia kaupankäyntivolyymejä5) kannattaa pitää silmällä yli omaisuusluokkien, koska yleensä markkinoiden luontaisten ominaisuuksien vuoksi se ennakoi voimakasta hintaliikettä ylös- tai alaspäin.

Hyvää loppuviikkoa!

-tb

Tässä materiaalissa esitetyt kannanotot, näkemykset, kuviot, kaaviot, arviot ja ennusteet ovat kirjoittajan valikoimia, eikä niitä voi pitää minkäänlaisena kehotuksena toimeen tai päätökseen. Materiaalissa esitetyt tiedot ja arviot voivat muuttua nopeasti, eikä kirjoittaja tai muukaan taho sitoudu päivittämään muutoksia materiaaliin. Materiaali ei väitä välittävänsä täydellistä tai ehdottoman oikeaa kokonaiskuvaa. Kirjoitus ei ole sijoitussuositus tai -neuvontaa. Don’t trust, verify. Do your own research.

Onko sinulla kysyttävää, askarruttaako jokin asia tai haluatko antaa meille palautetta? Ota yhteyttä!

- Bitcoinkeskus on kirjoittanut kattavan ja monipuolisen oppaan DCA-strategiasta. ↩︎

- Monelta osin tämä muistuttaa kuukausisijoittamista. ↩︎

- Aiempien ETP-tuotteiden lanseerausten valossa on mahdollista, että Yhdysvaltain markkinoiden ensimmäinen spot bitcoin ETF saattaisi hyvin nopeasti saavuttaa yli miljardin dollarin hallinnoitavan varallisuuden. Tämä aiheuttaisi väistämättä merkittävän nousupaineen bitcoinin hintaan, koska ETF:n on hankittava vastaava määrä varantoja. ↩︎

- Esimerkiksi Bitwise Investments täydensi muutama päivä sitten Bitwise Bitcoin ETF Trust -sijoitusrahaston hakemusta uudella tutkimustiedolla, joka koskee futuuri- ja spot-markkinoiden käyttäytymistä ja keskinäistä suhdetta. Bitwise pyrki osoittamaan, että CME:ssä tapahtuvalla bitcoinfutuurikaupankäynnillä on suuri merkitys spot-markkinoiden hinnanmuodostukselle. Bitwise tutki vuonna 2019 spot-markkinoiden vääristyneitä kaupankäyntilukuja sääntelemättömillä kauppapaikoilla osana ensimmäistä spot bitcoin ETF -hakemustaan ja vuonna 2021 Bitwise haki uudelleen lupaa spot bitcoin ETF:n lanseeraamiseksi uuden tutkimustiedon vauhdittamana. ↩︎

- Esimerkiksi Coinbasen kaupankäyntivolyymi on tällä hetkellä Y/Y -21,4 %. ↩︎