Pohdi seuraavaa skenaariota: Kehittyneissä talouksissa inflaatio voi jäädä kroonisesti odotettua korkeammalle tasolle kestämättömän suuren julkisen sektorin velkataakan vuoksi.1 2

Käytännössä tämä tarkoittaa, että korkomarkkinoiden korjausliikkeet osuisivat tavallista useammin yhteen osakemarkkinoiden korjausliikkeiden kanssa.3 Keskuspankit ovat nostaneet ohjauskorkoja hyvin nopeasti, jonka vuoksi pelot pörssiromahduksesta ovat tehneet syksyllä korvilla paluun.

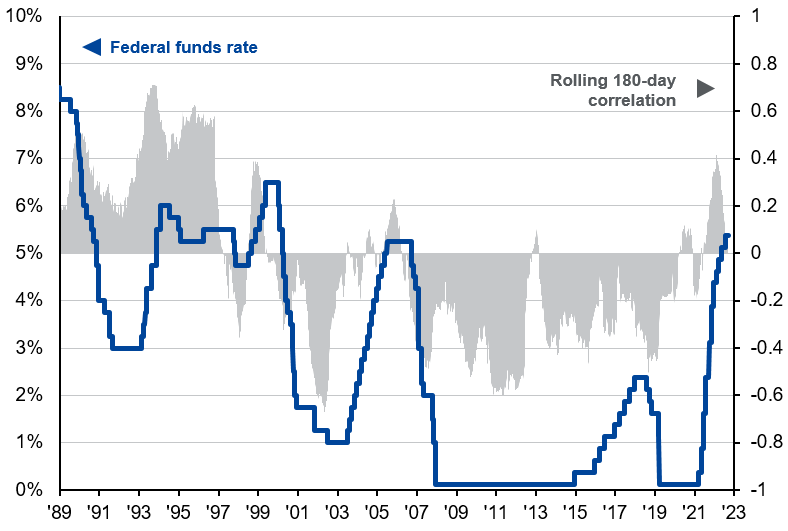

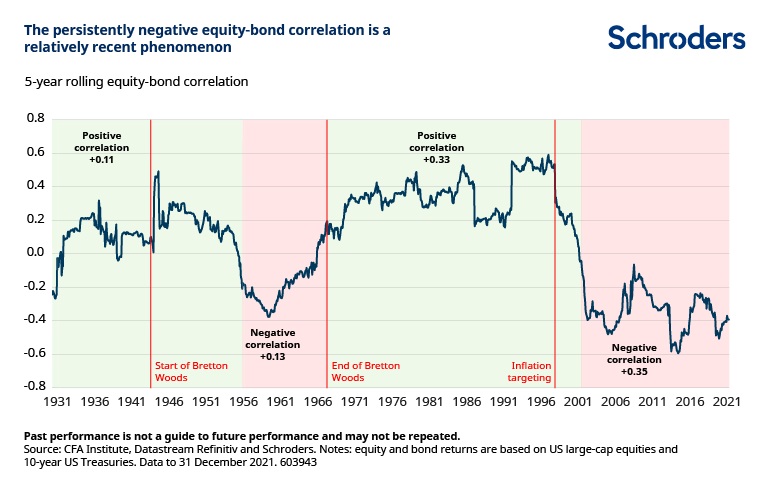

Alla olevasta kahdesta kuviosta voi huomata, että osakkeiden ja joukkovelkakirjojen tuottojen välinen korrelaatio oli vielä 1990-luvulla hyvin korkea ja negatiivinen korrelaatio on suhteellisen uusi ilmiö. Tarkemmat tutkimukset ovat puolestaan osoittaneet, että vuosina 1927–2013 osakkeiden ja korkojen keskimääräinen realisoitunut korrelaatio oli noin 10 %.4

Tämä – osakkeiden ja korkojen välinen positiivinen korrelaatio – ei tietenkään ole toivottavaa. Hajauttamisen keskeinen opinkappale on vähentää sijoitussalkun yksittäisten tuotto- ja riskikomponenttien välisiä riippuvuuksia.

Tämä on varsin ikävä tilanne yksinomaan osakkeiden ja korkojen välillä tasapainottelevan sijoitussalkun näkökulmasta, koska nyt korkoriski on tullut iholle ennen kaikkea pitkän koron allokaatioissa. Toisaalta vaikuttaa siltä, että hyvin hajautetuissa salkuissa joukkovelkakirjat ja korot puolustavat asemaansa lyhytaikaisen volatiliteetin tasaajina. “Sinun ei todellaakaan tarvitse luopua joukkovelkakirjoista korkeamman korrelaation vuoksi. Useimmat sijoittajat hyötyvät edelleen huomattavasti joukkovelkakirjojen sisällyttämisestä salkkuunsa. He eivät varmasti yhtä paljon [kuin negatiivisen korrelaation ympäristössä], mutta he hyötyvät [korkoallokaatiosta] silti riittävästi”, kuten Acropolis Investment Managementin sijoitusjohtaja David Ott hiljattain huomautti.

Osakkeiden ja joukkolainojen korrelaatio tuppaa siis kasvamaan, kun inflaatio ja lyhytaikaisten velkainstrumenttien reaalituotto (ja niihin liittyvä epävarmuus) ovat korkealla. Tällainen tilanne ei ole puhtaalle osake-/korkosijoittajalle optimaalinen. Korrelaation paluu markkinoille yhdistettynä mahdollisesti samanaikaisesti kasvavaan volatiliteettiin on myrkkyä riskienhallinnan näkökulmasta: salkusta tulee ceteris paribus aggregaattitasolla riskisempi ja sen lisäksi omaisuuslajiallokaatiokin on korreloi positiivisesti. Ei hyvä.

Esimerkiksi varainhoitotalo AQR on kehottanut sijoittajia kiinnitämään huomiota “hajautusvajeen” kehitykseen ja tarvittaessa laajentamaan näkökulmaansa vaihtoehtoisten omaisuuslajien, kuten uusiin likvideihin vaihtoehtosijoituksiin ja hyödykkeisiin, suhteen. Samaa mieltä on myös PGIM:n Noah Weisberger, jonka mukaan vain osakkeisiin ja korkoihin nojaavan sijoittajan kädet ovat sidotut ja vaihtoehtoja on tarjolla verrattain vähän. Sijoitusuniversumi on valtava ja hajauttaminen on sijoittajan harvoja ilmaisia lounaita – ja ilmaiset lounaat ovat parhaita!5

Millaisia vaihtoehtoja on siis tarjolla? Tässä joitakin perinteisempiä reaalimaailmasta tuttuja esimerkkejä:6

- Epälikvidit alternatiivit, kuten PE ja listaamaton velkasijoittaminen, saattavat tarjota jotain suojaa lyhytakaista volatiliteettia vastaan, mutta niiden tarjoamat hajautushyödyt ovat rajalliset.

- Hyödykkeiden, kuten (jalo)metallien, maataloustuotteiden ja perusenergian muodostamat laaja-alaisten korien, korrelaatiot ovat olleet osakkeiden ja korkojen suhteen keskimäärin varsin matalat. Tässä on järkeä, koska hyödykkeet ovat herkkiä inflaatio(yllätyste)n suhteen.

- Pitkät ja lyhyet positiot ja “rakenteellinen alfa” turvautuvat erilaisiin kvantitatiivisiin lähestymistapoihin, joiden tuottojen pitäisi parhaassa tapauksessa olla mahdollisimman riippumattomia makroympäristöstä

- Dynaamiset strategiat, kuten trendi- ja momentum, ovat yleensä parhaimmillaan makroympäristön ollessa epävarma.

Ehkä sijoittajien onkin nyt hyvä pitää silmänsä auki vaihtoehtoisten omaisuuslajien – myös bitcoinin – suhteen.

Pikkuhiljaa, sitten yhtäkkiä.

-tb

Tässä materiaalissa esitetyt kannanotot, näkemykset, kuviot, kaaviot, arviot ja ennusteet ovat kirjoittajan valikoimia, eikä niitä voi pitää minkäänlaisena kehotuksena toimeen tai päätökseen. Materiaalissa esitetyt tiedot ja arviot voivat muuttua nopeasti, eikä kirjoittaja tai muukaan taho sitoudu päivittämään muutoksia materiaaliin. Materiaali ei väitä välittävänsä täydellistä tai ehdottoman oikeaa kokonaiskuvaa siinä kuvatuista asioista. Kirjoitus ei ole sijoitussuositus tai -neuvontaa. Menneet tapahtumat tai asiat eivät ole tae tulevista tapahtumista tai asioista. Don’t trust, verify. Do your own research.

- Kiitos André Dragoschille inspiraatiosta. ↩︎

- Schon, C. (2021). “The Top 3 Drivers of the Stock-Bond Correlation (and, Yes, Inflation is One of Them)“. Qontigo Blog. ↩︎

- Johnson, N. ym. (2013). “The Stock-Bond Correlation“. PIMCO; Fan, J. & Mitchell, M. (2017). “Equity-Bond Correlation: A Historical Perspective“. Graham Capital Management. ↩︎

- Johnson, N. ym. (2013). “The Stock-Bond Correlation“. PIMCO ↩︎

- Sijoittajalegenda Warren Buffett on todennäköisesti hieman eri mieltä hajauttamisen autuaaksi tekevästä voimasta, mutta kaikki sijoittajat eivät pääse suoraan nauttimaan Buffettin alfasta. Epäsuorasti siihenkin pääsee toki käsiksi, se on totta. ↩︎

- Brixton, A. ym. (2023). “A Changing Stock–Bond Correlation: Drivers and Implications“. Journal of Portfolio Management 49(4): 64–80. ↩︎